Analyses & décryptages

Covid-19 | Création d’un fonds de solidarité

Cette publication a été mise à jour le 14 mai 2020

Afin de faire face aux conséquences économiques, financières et sociales de la propagation de l’épidémie de Covid-19 et aux conséquences des mesures prises pour limiter cette propagation, le Gouvernement a entendu instaurer, via l’ordonnance n° 2020-317 du 25 mars 2020 (l' »Ordonnance Fonds de Solidarité« ), un fonds de solidarité à destination des entreprises particulièrement touchées, c’est-à-dire des entreprises subissant les effets des mesures d’interdiction de l’accueil du public, ou une perte majeure de chiffre d’affaires et répondant à des critères de – petite – taille.

Ce fonds de solidarité complète les autres dispositifs mis en place (tels que l’activité partielle, l’octroi de délais de paiement des charges fiscales et sociales ou les remises d’impôts).

Le Gouvernement a précisé les modalités de ce fonds dans un décret n° 2020-371 du 30 mars 2020 relatif au fonds de solidarité à destination des entreprises particulièrement touchées par les conséquences économiques, financières et sociales de la propagation de l’épidémie de Covid-19 et des mesures prises pour limiter cette propagation. Ce décret est entré en vigueur le 31 mars 2020 et a été modifié par un décret n° 2020-394 du 2 avril 2020 puis par un décret n° 2020-433 du 16 avril 2020 puis par un décret n°2020-552 du 12 mai 2020.

Par ailleurs, des précisions ont été apportées par l’ordonnance n° 2020-460 du 22 avril 2020 portant diverses mesures prises pour faire face à l’épidémie de Covid-19.

CRÉATION D’UN FONDS DE SOLIDARITÉ

En application de l’article premier de l’Ordonnance Fonds de Solidarité, il est institué pour une durée de trois mois (prolongeable par décret pour une durée d’au plus trois mois) un fonds de solidarité ayant pour objet le versement d’aides financières aux personnes physiques et morales de droit privé exerçant une activité économique particulièrement touchée par les conséquences économiques, financières et sociales de la propagation du Covid-19 et des mesures prises pour en limiter la propagation.

Le fonds est financé par l’Etat et, sur une base volontaire, par les régions et les collectivités d’outre-mer ainsi que par toute autre collectivité territoriale ou établissement public de coopération intercommunale à fiscalité propre. Le document publié, sous forme de foire aux questions, par le Gouvernement actualisé le 19 mai 2020 (accessible ici) et par le Ministère de l’Action et des Comptes Publics actualisé le 22 mai 2020 (accessible ici), font respectivement référence aux contributions de donateurs privés, avec notamment les compagnies d’assurance qui auraient déjà annoncé une contribution de 400 millions d’euros, sans que cela ne soit retranscrit dans l’Ordonnance Fonds de Solidarité.

Le directeur général des finances publiques est chargé de la gestion du fonds.

CONDITIONS D’ÉLIGIBILITÉ, ATTRIBUTION DES AIDES ET MONTANT

Montant des aides

Le fonds de solidarité permet de verser une aide directe aux entreprises concernées comprenant deux volets :

- Le premier volet (mars) permet à l’entreprise de bénéficier d’une aide (prenant la forme d’une subvention) d’un montant égal à la perte déclarée de chiffre d’affaires en mars 2020, dans la limite de 1.500 euros. A noter que cette somme sera défiscalisée. La perte de chiffre d’affaires est calculée par comparaison au chiffre d’affaires de mars 2019 (ou pour les entreprises créées après le 1er mars 2019, par référence au chiffre d’affaires mensuel moyen calculé entre la création de l’entreprise et le 29 février 2020).

- Le premier volet (avril) permet, de la même manière, à l’entreprise de bénéficier d’une aide (prenant la forme d’une subvention) d’un montant égal à la perte déclarée de chiffre d’affaires en avril 2020, dans la limite de 1.500 euros. A noter que cette somme sera défiscalisée. La perte de chiffre d’affaires est calculée par comparaison au chiffre d’affaires d’avril 2019 ou si l’entreprise le souhaite par rapport au chiffre d’affaires mensuel moyen de l’année 2019 (ou pour les entreprises créées après le 1er avril 2019, par référence au chiffre d’affaires mensuel moyen calculé entre la création de l’entreprise et le 29 février 2020 ou, pour les entreprises créées après le 1er février 2020, par rapport au chiffre d’affaires réalisé en février 2020 et ramené sur un mois).

- Le premier volet (mai) permet, de la même manière, à l’entreprise de bénéficier d’une aide (prenant la forme d’une subvention) d’un montant égal à la perte déclarée de chiffre d’affaires en mai 2020, dans la limite de 1.500 euros. A noter que cette somme sera défiscalisée. La perte de chiffre d’affaires est calculée par comparaison au chiffre d’affaires de mai 2019 ou si l’entreprise le souhaite par rapport au chiffre d’affaires mensuel moyen de l’année 2019 (ou pour les entreprises créées entre le 1er mai 2019 et le 31 janvier 2020, par référence au chiffre d’affaires mensuel moyen calculé entre la création de l’entreprise et le 29 février 2020, ou, pour les entreprises créées après le 1er février 2020, par rapport au chiffre d’affaires réalisé en février 2020 et ramené sur un mois).

Il est précisé que pour les personnes physiques ayant bénéficié d’une ou de plusieurs pensions de retraite ou d’indemnités journalières de sécurité sociale au titre du mois d’avril 2020 ou du mois de mai 2020 et les personnes morales dont le dirigeant majoritaire a bénéficié de telles pensions ou indemnités, le montant de la subvention pour le premier volet au titre de la période concernée (avril ou mai), selon le cas, est réduit du montant des retraites et indemnités journalières perçues ou à percevoir au titre du mois d’avril 2020 ou du mois de mai 2020.

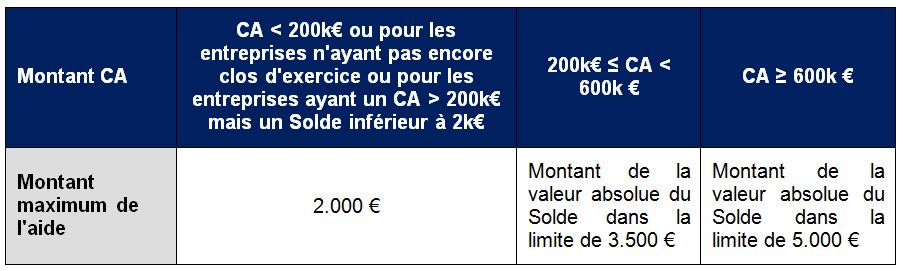

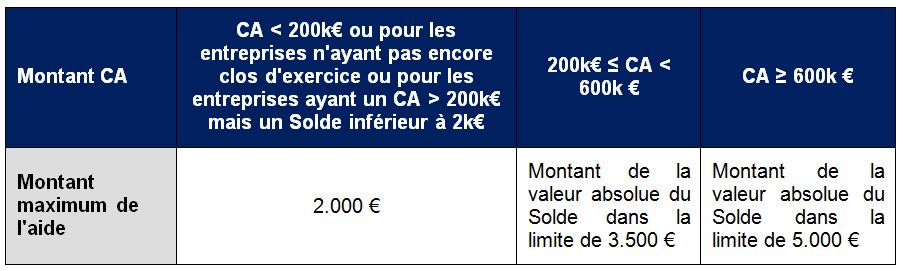

- Le deuxième volet permet aux entreprises qui bénéficient du premier volet (au titre d’un mois au moins) et emploient, au 1er mars 2020, au moins un salarié en contrat à durée indéterminée ou déterminée ou ont fait l’objet d’une interdiction d’accueil du public entre le 1er mars 2020 et le 11 mai 2020 et ont un chiffre d’affaires constaté lors du dernier exercice clos supérieur ou égal à 8.000 euros (pour les entreprises n’ayant pas encore clos d’exercice, le chiffre d’affaires mensuel moyen sur la période comprise entre la date de création de l’entreprise et le 29 février 2020 doit être supérieur ou égal à 667 euros) de percevoir une aide complémentaire forfaitaire lorsque (i) le solde entre, d’une part, leur actif disponible et, d’autre part, leurs dettes exigibles dans les trente jours et le montant de leurs charges fixes, y compris les loyers commerciaux ou professionnels, dues au titre des mois de mars, avril et mai 2020 est négatif (la valeur absolue de ce solde est désignée ci-après, le « Solde« ) et (ii) qu’elles se sont vues refuser une demande de prêt de trésorerie d’un montant raisonnable effectuée auprès de leur banque depuis le 1er mars 2020 (une demande restée sans réponse passé un délai de dix jours étant considérée comme un refus). Le montant de l’aide complémentaire varie en fonction du chiffre d’affaires constaté lors du dernier exercice clos :

Bénéficiaires des aides

Le fonds s’adresse aux personnes physiques et personnes morales de droit privé (sociétés, associations, etc.) résidentes fiscales françaises exerçant une activité économique quel que soit leur régime fiscal et social répondant aux conditions cumulatives suivantes :

1. Avoir fait l’objet :

(i) Pour le premier volet (mars), (a) d’une interdiction d’accueil du public intervenue entre le 1er mars 2020 et le 31 mars 2020 ou (b) d’une perte de chiffre d’affaires d’au moins 50% en mars 2020 par rapport à mars 2019 (étant précisé que s’agissant des entreprises créées après le 1er mars 2019, la référence pour le calcul de la perte du chiffre d’affaires est le chiffre d’affaires moyen entre la date de création et le 29 février 2020) ;

(ii) Pour le premier volet (avril), (a) d’une interdiction d’accueil du public intervenue entre le 1er avril 2020 et le 30 avril 2020 ou (b) d’une perte de chiffre d’affaires d’au moins 50% en avril 2020 par rapport à avril 2019 ou si l’entreprise le souhaite par rapport au chiffre d’affaires mensuel moyen de l’année 2019 (étant précisé que s’agissant des entreprises créées après le 1er avril 2019, la référence pour le calcul de la perte du chiffre d’affaires est le chiffre d’affaires moyen entre la date de création et le 29 février 2020) ou, pour les entreprises créées après le 1er février 2020, le chiffre d’affaires réalisé en février 2020 et ramené sur un mois) ;

(iii) Pour le premier volet (mai), (a) d’une interdiction d’accueil du public intervenue entre le 1er mai 2020 et le 31 mai 2020 ou (b) d’une perte de chiffre d’affaires d’au moins 50% en mai 2020 par rapport à mai 2019 ou si l’entreprise le souhaite par rapport au chiffre d’affaires mensuel moyen de l’année 2019 (étant précisé que s’agissant des entreprises créées après le 1er mai 2019, la référence pour le calcul de la perte du chiffre d’affaires est le chiffre d’affaires moyen entre la date de création et le 29 février 2020 ou,pour les entreprises créées après le 1er février 2020, le chiffre d’affaires réalisé en février 2020 et ramené sur un mois) ;

2. Avoir débuté son activité avant le 1er février 2020 pour le premier volet (mars) ou avant le 1er mars 2020 pour le premier volet (avril et mai) ;

3. Ne pas se trouver en liquidation judiciaire au 1er mars 2020 ;

4. Avoir un effectif inférieur ou égal à 10 salariés (ce seuil est calculé selon les modalités prévues par le I de l’article L.130-1 du code de la sécurité sociale, soit par référence à la moyenne du nombre de personnes employées au cours de chacun des mois de l’année civile précédente) ;

5. Avoir réalisé un chiffre d’affaires hors taxes sur le dernier exercice clos inférieur à 1.000.000 euros (pour les entreprises n’ayant pas encore clos d’exercice, le chiffre d’affaires mensuel moyen sur la période comprise entre la date de création de l’entreprise et le 29 février 2020 doit être inférieur à 83.333 euros) ou, lorsque l’entreprise relève de la catégorie des bénéfices non commerciaux, des recettes nettes hors taxes inférieures au même montant (sans tenir compte des dons et subventions pour les associations) ;

6. Pour le premier volet (mars) exclusivement : avoir réalisé un bénéfice imposable, augmenté le cas échéant des sommes versées au dirigeant, inférieur à 60.000 euros au titre du dernier exercice clos (pour les entreprises n’ayant pas encore clos un exercice, le bénéfice imposable augmenté le cas échéant des sommes versées au dirigeant est établi, sous leur responsabilité, à la date du 29 février 2020, sur leur durée d’exploitation et ramené sur douze mois) ;

7. Pour le premier volet (avril et mai) exclusivement : Avoir réalisé un bénéfice imposable, augmenté le cas échéant des sommes versées aux dirigeants associés au titre de l’activité exercée, inférieur au titre du dernier exercice clos :

- pour les entreprises en nom propre; à 60.000 euros (ce montant étant doublé si le conjoint du chef d’entreprise exerce une activité professionnelle régulière dans l’entreprise sous le statut de conjoint collaborateur) ; et

- pour les sociétés, 60.000 euros par associé et conjoint collaborateur.

8. Pour les personnes physiques ou, en ce qui concerne les personnes morales, pour leur dirigeant majoritaire, ne pas être titulaires, au 1er mars 2020, d’un contrat de travail à temps complet ou (uniquement pour le premier volet de mars) d’une pension de vieillesse et ne pas avoir bénéficié, au cours de la période comprise (i) entre le 1er mars 2020 et le 31 mars 2020 d’indemnités journalières de sécurité sociale d’un montant supérieur à 800 euros (pour le premier volet (mars)) ou (ii) entre le 1er avril 2020 et le 30 avril 2020 d’indemnités journalières de sécurité sociale d’un montant supérieur à 1.500 euros (pour le premier volet (avril)) ;

9. Ne pas être contrôlées par une société commerciale au sens de l’article L.233-3 du Code de commerce ;

10. Lorsque la personne physique ou morale contrôle une ou plusieurs sociétés commerciales au sens de l’article L.233-3 du Code de commerce, la somme des salariés, des chiffres d’affaires et des bénéfices des entités liées respectent les seuils mentionnés aux points 4, 5 et, selon le cas, 6 ou 7 ci-dessus.

11. Pour les associations, être assujetties aux impôts commerciaux ou employer au moins un salarié.

Par ailleurs, les aides versées aux entreprises qui étaient, au 31 décembre 2019, en difficulté au sens de l’article 2 du règlement (UE) n° 651/2014 de la Commission du 17 juin 2014 déclarant certaines catégories d’aides compatibles avec le marché intérieur en application des articles 107 et 108 du traité doivent être compatibles avec le règlement (UE) n° 1407/2013 de la Commission du 18 décembre 2013 relatif à l’application des articles 107 et 108 du traité sur le fonctionnement de l’Union européenne aux aides de minimis.

Attribution des aides

♦ ♦ ♦

L’équipe Fusions-Acquisitions & Droit des Sociétés de Gide est à votre disposition pour toutes les questions que vous pourriez avoir à ce sujet. N’hésitez pas à consulter l’un de nos associés ou votre contact habituel au sein du cabinet.

Cette publication électronique n’a qu’une vocation d’information générale non exhaustive. Elle ne saurait constituer ou être interprétée comme un acte de conseil juridique du cabinet Gide.

>> Cliquez ici pour plus d’informations sur le groupe de travail pluridisciplinaire de Gide mis en place pour répondre à toutes vos questions juridiques dans le contexte du Covid-19.