Sont notamment concernés, les délégations de paiement, la réalisation des nantissements de créances ou tout autre mécanisme similaire se traduisant par l'extinction d'une obligation par compensation dès lors que l'obligation éteinte portait sur une transaction soumise à la réglementation des changes.

Depuis le 1er mars 2019, une nouvelle règlementation des changes est en vigueur dans les pays de la CEMAC. Adopté par le Comité Ministériels de l’Union Monétaire de l’Afrique Central, organe législatif de cette organisation, le 21 décembre 2018, les dispositions de ce Règlement sont obligatoirement et directement applicables dans tous les pays de la CEMAC. Toutefois, différents délais de mise en conformité sont prévus pour les opérateurs économiques, y compris les intermédiaires agréés (établissements de crédit locaux) :

- un délai général de mise en conformité fixé au 1er septembre 2019,

- un délai spécifique de mise en conformité des comptes offshores fixé au 10 décembre 2019, et

- un délai spécifique de mise en conformité pour les entreprises résidentes de la CEMAC exerçant dans les secteurs des mines et des hydrocarbures fixé au 31 décembre 2020.

Cette nouvelle réglementation des changes prévoit l’entremise obligatoire d’un intermédiaire agréé pour toute opération entre un résident de la zone CEMAC et un non-résident. L’article 30 du Règlement dispose que les règlements des opérations avec l’extérieur sont effectués exclusivement par le canal des intermédiaires agréés (établissements de crédit de la zone CEMAC et, le cas échéant, leurs correspondants bancaires à l’étranger).

A noter que l’article 31 du Règlement prévoit que les transferts de fonds à destination de l’extérieur peuvent être soumis à une commission de transfert. L’Instruction n° 002/GR/2019 du 10 juin 2019 relative à la tarification des opérations de transfert précise que le taux de la commission de transfert à prélever sur les transferts sortants ne peut excéder 1 % hors taxes du montant de l’opération, à l’exclusion de la commission perçue par la Banque des Etats de l’Afrique Centrale (BEAC).

Les règlements des transactions avec l’extérieur doivent également faire l’objet d’une déclaration auprès de la BEAC, cette déclaration étant notamment assurée par l’intermédiaire agréé visé ci-dessus.

L’entremise d’un intermédiaire agréé dans toutes les transactions entre un résident de la zone CEMAC et un non-résident est l’une des traductions de l’obligation générale pesant sur les établissements de crédits de la zone auxquels il incombe de s’assurer de la conformité desdites transactions avec la règlementation des changes.

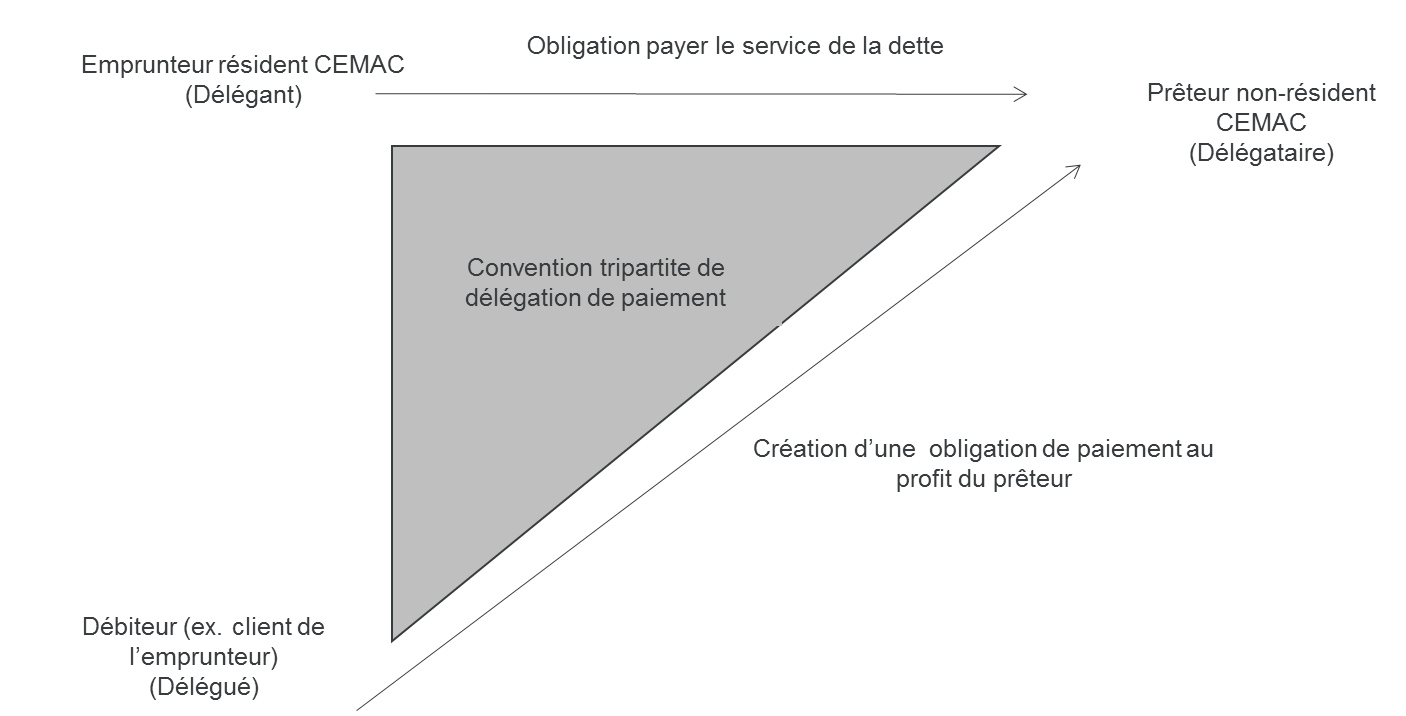

Certains mécanismes de paiement ou la réalisation de certaines sûretés se traduisent par le règlement de transaction avec l’extérieur sans intervention d’un intermédiaire agréé. Tel est le cas lorsque, dans le cadre d’un financement octroyé par un non-résident de la zone CEMAC à un résident, une délégation de paiement est mise en place comme mode de paiement ou comme sûreté. L’emprunteur résident (le Délégant) délègue son débiteur (le Délégué) au paiement des sommes qu’il doit au prêteur (le Délégataire). Le schéma ci-dessous illustre cette situation :

Dans le cadre de la délégation de paiement illustrée ci-dessus, tout paiement effectué par le Délégué au Délégataire libèrera, à compter dudit paiement, (i) le Délégué de ses obligations vis-à-vis du Délégant et (ii) le Délégant de ses obligations vis-à-vis du Délégataire au titre du prêt, dans chacun des cas à due concurrence du paiement ainsi effectué. En payant le prêteur, le Délégué éteint à la fois sa dette à l’égard de l’emprunteur, mais également les sommes dues par l’emprunteur au prêteur.

Ce mode de règlement des sommes dues par l’emprunteur résident de la CEMAC au prêteur non-résident n’est pas conforme avec les dispositions de l’article 30 du Règlement en ce qu’il s’effectue sans l’entremise d’un intermédiaire agréé.

La même non-conformité est susceptible d’être soulevée si, en lieu et place de la délégation de paiement visée ci-dessus, l’emprunteur résident de la CEMAC consentait un nantissement de créances au profit du prêteur. Il en est de même pour tout schéma se traduisant par l’affectation d’une créance (sur un résident ou un non-résident) au paiement d’une dette vis-à-vis d’un non-résident ou par l’extinction d’une obligation de paiement par compensation dès lors que cette obligation entrait dans le champ d’application de la règlementation des changes de la zone CEMAC.

La BEAC pourrait remettre en question ces types de schéma sur plusieurs fondements :

(i) le défaut d’entremise d’un intermédiaire agréé dans le règlement d’une transaction avec l’extérieur est contraire aux dispositions de l’article 30 du Règlement ;

(ii) ces schémas entrainent un risque de fausser la balance des paiements de la zone CEMAC dans la mesure où les obligations éteintes par compensation (remboursement des intérêts et du capital à due concurrence des paiements effectués) n'y seront pas reflétées ;

(iii) lorsque le Délégué ou le débiteur de la créance apportée en garantie est un non-résident, ces schémas empêchent l’entrée de devises dans la zone CEMAC (tel serait le cas de devises afférentes à des créances d’exportation déléguées ou données en garantie au profit d’un non-résident) ; et

(iv) ces schémas se traduisent par le non-versement des commissions de transfert qui auraient dû s’appliquer aux obligations éteintes par compensation (paiements du service de la dette en devises dans notre exemple), entrainant ainsi un manque à gagner financier pour les intermédiaires agréés et la BEAC.

Les sanctions prévues par la règlementation des changes en zone CEMAC et susceptibles de s'appliquer à ces schémas porteraient essentiellement sur des sanctions administratives non pécuniaires (avertissement, blâme, interdiction d'effectuer certaines opérations de transfert, suspension d'activités, etc.). Ces sanctions seraient prononcées à l'encontre des résidents impliqués dans l'opération. Des sanctions pécuniaires pourraient également être prononcées en fonction de la nature de la créance affectée au paiement de la dette vis-à-vis du non-résident.

A la date de la présente lettre d’informations, nous n’avons pas connaissance d’une remise en cause des schémas analysées ci-dessus par la BEAC. Toutefois, compte tenu du contexte dans lequel la nouvelle règlementation des changes de la zone CEMAC a été adoptée (durcissement des obligations pesant sur les opérateurs et forte volonté de reconstituer les réserves en devises), ce risque nous semble très sérieux. Une attention particulière devrait donc être portée sur ces mécanismes de paiement ou sûretés lors de développement de projets d’investissement dans les pays de la CEMAC. En particulier, si des sûretés dont la réalisation est susceptible d’entrainer les risques décrits ci-dessus ont été mises en place dans ces pays, il conviendrait d'évaluer les opportunités de leur mise en conformité ou de leur remplacement par d’autres mécanismes en ligne avec la règlementation des changes en vigueur.

Cette publication électronique n’a qu’une vocation d’information générale non exhaustive. Elle ne saurait constituer ou être interprétée comme un acte de conseil juridique du cabinet Gide.